住宅 ローン 控除 必要 書類 国税庁 - 住宅ローン減税 確定申告 必要書類

注文住宅の住宅ローン控除とは?計算方法と条件・必要書類の入手法を解説!

2年目以降は勤務先の年末調整で済みます。

(イ) その家屋に係る長期優良住宅建築等計画の認定通知書の写し なお、長期優良住宅建築等計画の変更の認定を受けた場合は変更認定通知書の写し、認定計画実施者の地位の承継があった場合には認定通知書及び地位の承継の承認通知書の写しが必要です。

また、元本保証はされておらず、預金保険制度の対象ではありません。

法務局で発行してもらいます。

注文住宅の住宅ローン控除とは?計算方法と条件・必要書類の入手法を解説!

・ 注文住宅を新築する場合:令和2年9月末 ・ 分譲住宅・既存住宅を取得する場合、増改築等をする場合:令和2年11 月末 [2]新型コロナウイルス感染症及びそのまん延防止のための措置の影響によって、注文住宅、分譲住宅、既存住宅又は増改築等を行った住宅への入居が遅れたこと。

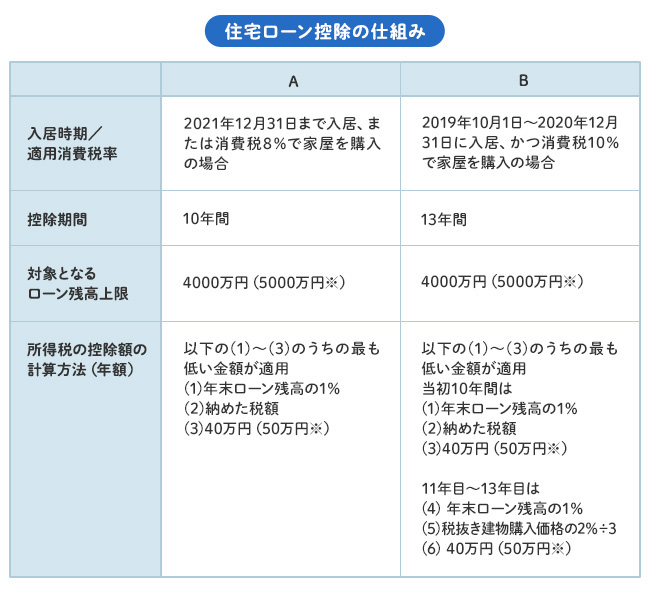

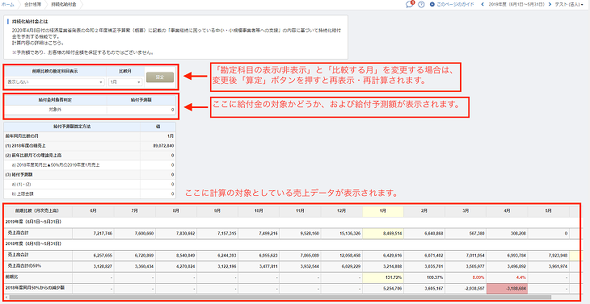

以下のうち、いずれか少ない方の金額が3年間にわたり所得税額から控除されます。

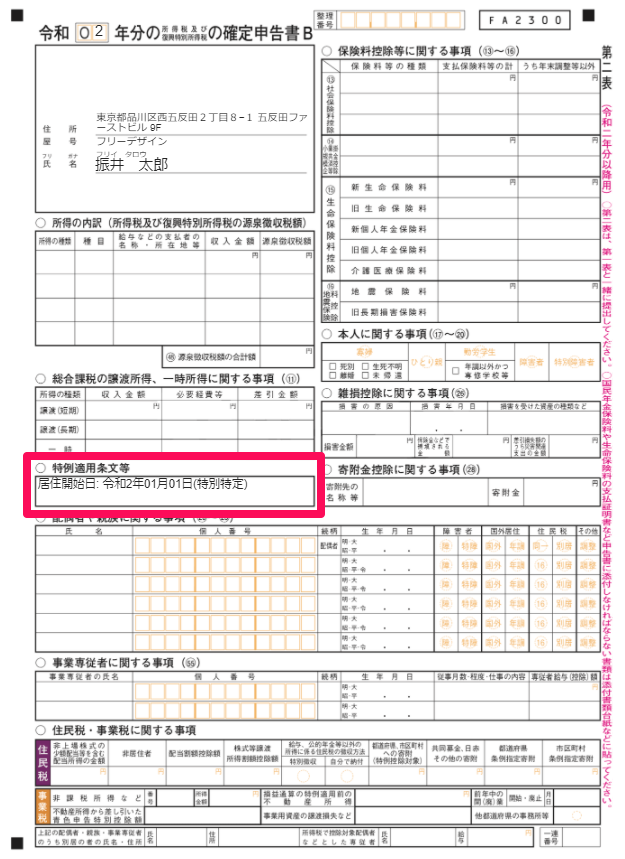

2社以上の住宅ローンがある場合は、その合算した金額を記入しましょう。

ロ 令和2年3月31日以前に譲渡した場合 その居住の用に供した年とその前後2年ずつの計5年間 3 住宅借入金等特別控除の控除期間及び控除額の計算方法 住宅借入金等特別控除の控除額は、住宅ローン等の年末残高の合計額(住宅の取得対価の額(注1,2)が住宅ローン等の年末残高の合計額よりも少ないときは、その取得対価の金額。

住宅ローン控除の必要書類は? 入手先も解説 [住宅ローン控除] All About

(ハ)(イ)又は(ロ)以外の家屋(要耐震改修住宅)で、その家屋の取得の日までに耐震改修を行うことについて申請し、かつ、居住日までにその耐震改修により家屋が(ロ)の基準に適合することにつき証明がされたものであること 増改築等• 好きな暮らし。

そんな方は、ぜひこの記事を申請前のチェックリストとしてご活用ください。

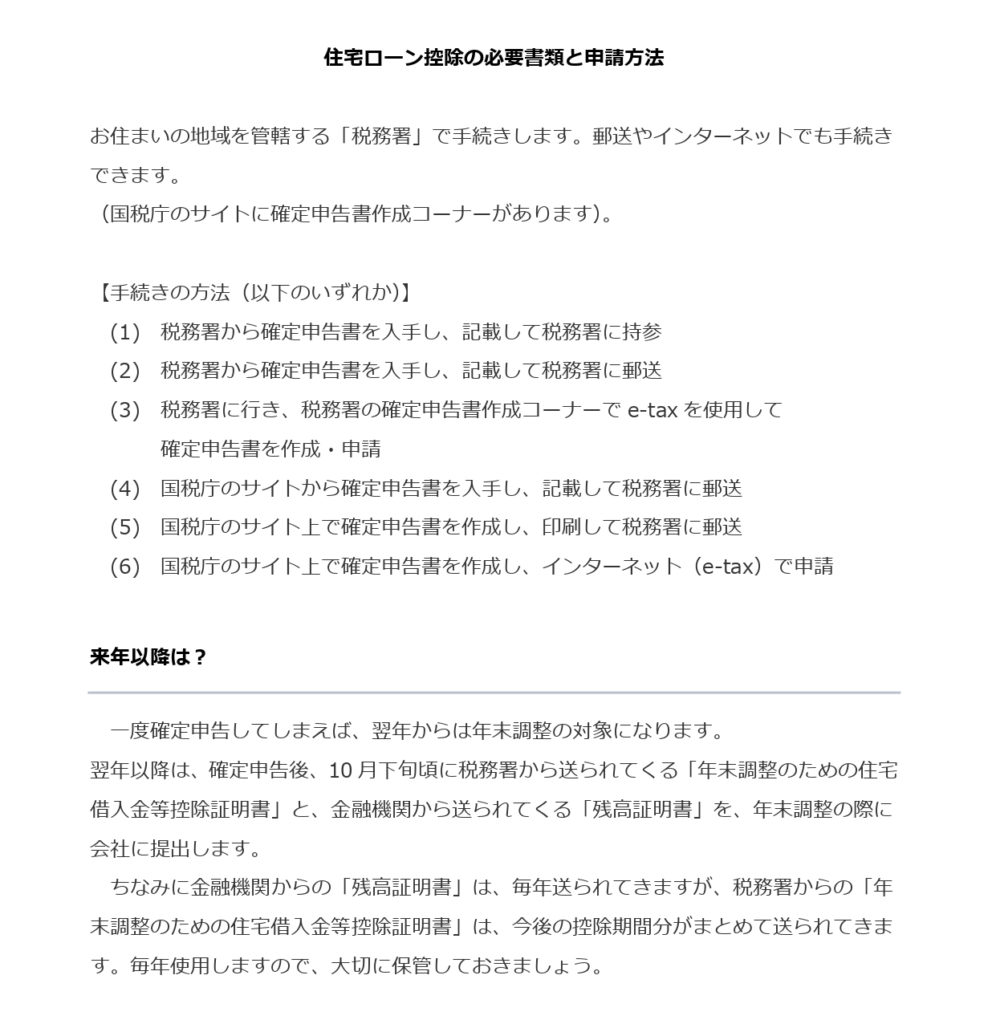

毎年2~3月の確定申告の時期になると、各地の税務署では相談コーナーや申告書作成コーナーを設置します。

ただ、依頼がなければ送付しない銀行もあるので、送られてこない場合は銀行に問い合わせてください。

住宅:住宅ローン減税

建築請負契約書・不動産売買契約書1通当たりの印紙税額(抜粋) 平成26年4月1日から令和4年3月31日までに作成されるものに適用 登記の種類・原因 土地 建物 住宅用家屋の特例 所有権の移転登記 売買 1. 〈1〉従前住宅について、次の要件を満たすこと• (4)土地・建物の登記事項証明書 住宅を新築、購入したときに登記した事項の証明書です。

)を適用した場合には、その適用を受けた住宅取得等資金の額を控除します。

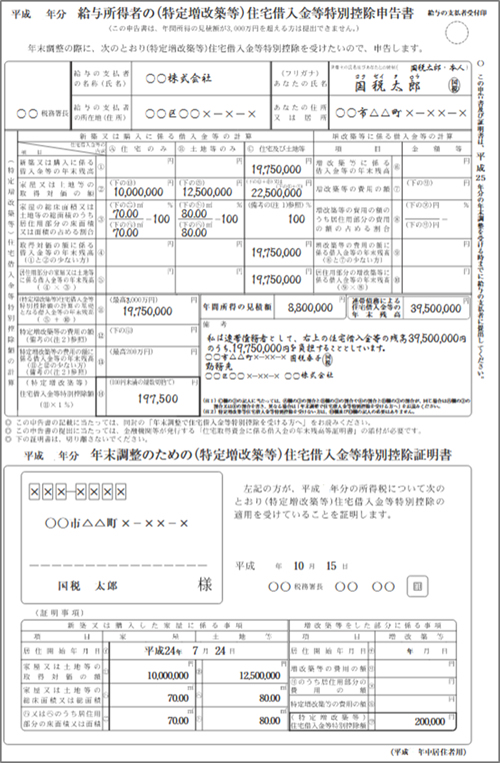

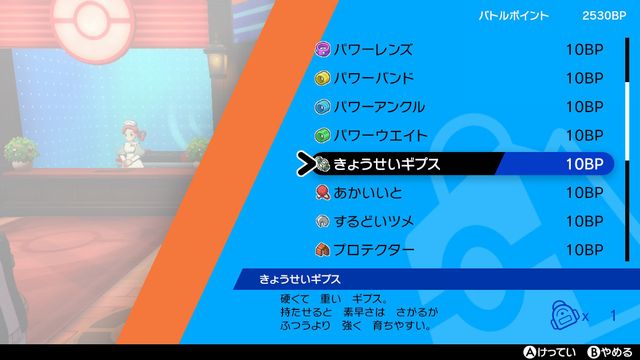

令和2年分の住宅借入金等特別控除額の計算明細書の画像出典:「」 計算書には、土地と建物それぞれの価格(取得対価)を記入しなくてはなりませんが、中古住宅では土地・建物の価格を区別せずに取引するのが一般的。

管路の有無・保証期間1年と5年で保証額の差があります。

住宅ローン控除申請に必要な「全部事項証明書(登記簿謄本)」に期限はある?

一般的ではありませんが、住宅取得時に、全額ローンを借り入れ、さらに諸費用などを上乗せして借りている場合、取得対価を超える部分は住宅ローン控除の対象外になります。

また、親族や知人からの借入金は全て、この特別控除の対象となる借入金には該当しません。

この書類は次年度以降も使用するので、大切に保管しておきましょう。

地方公共団体• もし自分で計算や記入が難しいときには、税務署で相談するか、税理士に代行を依頼することもできます。

マイホームを持ったとき 1|国税庁

今回は控除を使って賢くマイホームを手に入れる為に、住宅ローン控除の基礎知識から、必要なものまでまとめて解説していきます。

ただし、確定申告書を作成する際には引き続き給与所得の源泉徴収票が必要となりますので、税務署等へお越しになる際には忘れずにお持ちください。

住宅ローン控除を受けようとする物件が中古住宅の場合、築年数等の追加条件あり 例 : 木造の場合は20年以下、耐火建築物の場合は25年以下等 また、住宅ローン控除を受けるためには入居した翌年に確定申告が必要です。

(注1)契約の時期を確認する書類として、請負契約書の写しや売買契約書の写しなどを確定申告時に所轄の税務署へ提出する必要があります。

住宅ローン控除を受ける場合は確定申告が必須|方法と必要書類を解説|建売を探すならグランディハウス

この選択により、10年又は15年のいずれかの控除期間を適用して確定申告書を提出した場合には、その後の全ての年分についても、その選択し適用した控除期間を適用することになり、選択替えはできませんのでご注意ください。

詳細は で説明します。

ローン残高が4,000万円以上ある• をした場合で、一定の要件を満たすときは、その取得等に係る住宅ローン等の年末残高の合計額等を基として計算した金額を、居住の用に供した年分以後の各年分の所得税額から控除する「住宅借入金等特別控除」又は「特定増改築等住宅借入金等特別控除」の適用を受けることができます。

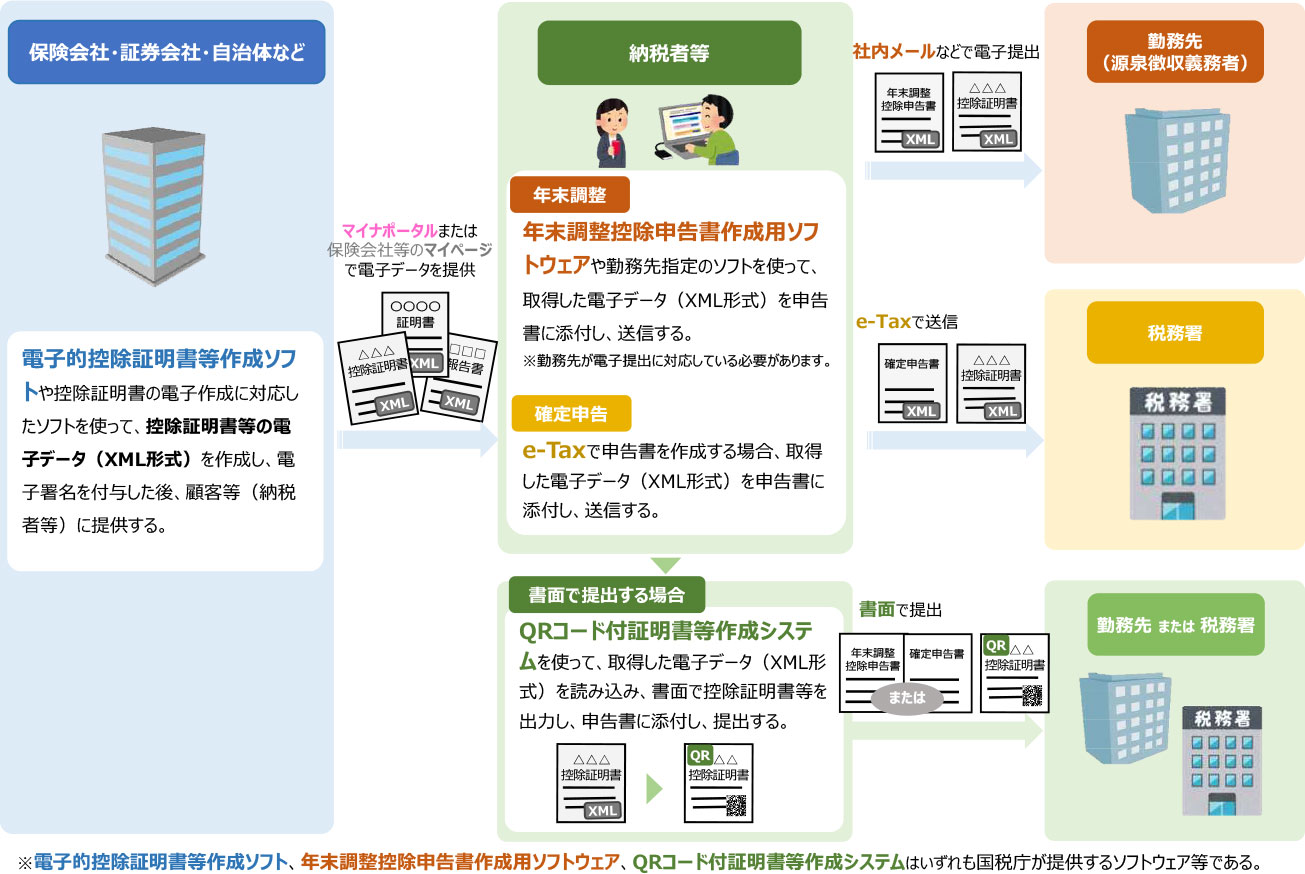

図表5 参考:国税庁 タックスアンサーNo. 提出方法は、以下の3つです。

- 関連記事

2021 tmh.io